“包工头”胡玉林借壳记:拿项目不靠投标

乐居财经 张丹 发自北京

不上市,不罢休。胡玉林第三次发起上市冲刺。

6月9日晚,福建诺奇股份有限公司(1353.HK,下称诺奇)向港交所递交聆讯申请。这是诺奇第三次向港交所递表,距离上次不足一年,前两次分别为2018年3月26日、2019年7月26日。

诺奇申请聆讯的主要内容为,通过配售新股的方式,反向收购中宏控股集团有限公司(简称:中宏控股),从而实现中宏控股借壳上市的目标。由于本次交易涉及反向收购和借壳,按照香港证交所相关规定,将视同公司重新上市,须通过聆讯。

中宏控股于2017年和诺奇签订了收购协议。按照协议,诺奇收购中宏控股全部股权,作价10.53亿港元,对应15.42亿股H股,借壳完成后,中宏控股将持有诺奇71.63%的股份,成为诺奇的第一大股东。

自签收购订协议起,诺奇几乎每年都递交一次申请,上市的急迫之情可见一斑。胡玉林不想把时间浪费在等待上。

"其他收入"翻增50倍

诺奇提速递表的背后,是胡玉林意欲做大建筑规模的决心。

在募资用途中,扩充市场份额、为已拓或新拓项目提供资金放在重要位置。而这一次能否如愿进入上市之列,尚未可知。

从招股书中披露的业绩来看,中宏控股似乎是有备而来。

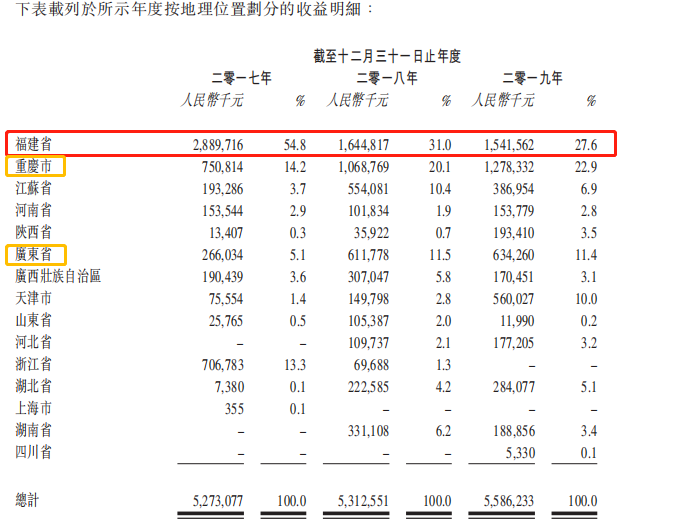

2017年至2019年,中宏控股的收入分别为52.73亿元、53.13亿元、55.86亿元,同比增速分别为0.75%、5.13%,九成以上的收入来自住宅建筑项目。

不过,收入稳步增长的同时,利润并没有保持同趋势上行,尤其在2018年更是出现"增收不增利"。在2019年营收增加近3亿元的情况下,利润增幅仅为0.12亿元.截至2019年底,中宏控股拥有人应占年内全面收益及溢利总额分别约为1.39亿元、1亿元及1.12亿元。

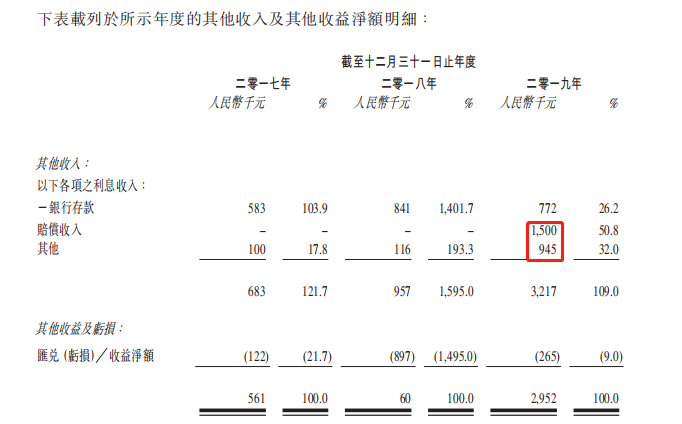

在进账项中,"其他收入及其他收益类"贡献的分量算不上高,不过增幅却格外惊人。数据显示,2019年"其他收入"翻增了将近50倍,从2018年的6万元增至295万。

289万的收入增幅,对于55亿元的收入大盘子而言,几乎可以省略,但对于0.12亿元的利润增幅来说,其贡献了24%的占比。

"其他收入"的增长主要来源于赔偿收入及其他,其中赔偿收入占了一半,这项收入也属于2019年中宏控股的新增项,为150万。

收入的连年增长,使得中宏控股的在福建省建筑承包商的排名也晋升了两名,从原来的第10大建筑承包商,变为福建省第8大建筑承包商。不过,放眼国内,其排名仍在第500至600之间。

福建省内的排名,胡玉林似乎志不在此,其瞄向的是全国。这从外省在建项目的增多,以及福建省内收益的连续下降便可以看出一二。

福建省内的项目从超一半的收益占比,已经缩减至不到三成。招股书显示,2019年福建省的收益为15.41亿元,贡献占比为27.6%;虽从排序上仍居第一,但分量与重庆相差无多。

2019年重庆市的收益为12.78亿元,贡献占比22.9%,反观2017年,其占比仅为14%。除了重庆之外,广东省以11.4%的贡献占比,排在外省贡献榜的第二位。而重庆、广东,也是中宏控股法认为这两年重点发力的市场。

数据显示,在中宏控股的在建项目中,重庆有5个,而福建有2个。这也就可以理解,在募集资金的主要流向中,重庆就占有一席。

超九成项目靠“关系”

中宏控股有心从福建走向全国,但外拓之路并不顺遂。

公开招标、邀请投标、双方协商,是中宏控股扩充规模的三种方式。2019年中弘控股的中标率降至21.4%,在公开招标市场无斩获,邀请招标降至33.3%。

多数项目的获得靠"关系"。数据显示,2017年、2018年、2019年,中宏控股透过双方协商获授之项目总数分别为35、61及41个,对比每年的新项目数量,基本上超九成的项目都是依靠协商。

而所谓的协商,中宏控股给出的解释是无需投标,通过联络客户进行商业磋商获得。并且,在已获授的项目中,福建省内的仍居多。中宏控股列出的"已获授未开建"的十大项目中,福建占了5个。

截至2019年底,中宏控股的货值储备约102.1亿元,其中在建尚未竣工的合约价值约33.38亿元、新建项目的合约价值约68.73亿元。

业务拓展靠"关系",收益的大部分也靠"关系"。中宏控股超七成的收入来自与其有10多年交情的大客户。

中宏控股也意识到了其中风险。招股书中提到,"如果不能保证其于未来将能够挽留主要客户或自该等客户获得新业务,经营业绩、盈利能力及增长前景可能受到不利影响。"对五大客户的依赖在减弱,但对最大客户的依赖却在提升。数据显示,2017年至2019年,来自最大客户的收益分别约为26.95亿元、26.24亿元及33.59亿元,分别约占其收益总额的51.1%、49.4%及60.1%。

而来自其五大客户的收益总额分别约为42.09亿元、43.35亿元及42.17亿元,分别约占其收益总额的79.8%、81.6%及75.5%。

纵观近三年五大客户的变化,乐居财经发现,除了福建省两大集团固定外,剩余三个公司一直有变化,而这也就是中宏控股所担忧的"不能保证可以长久挽留主要客户"。这也从侧面印证了外拓的艰难,除了在大本营稳固外,外省项目开拓仍存有太多变数。

身陷近200起诉讼

宏盛建设是中宏控股的全资附属公司,也是其建筑业务的运营主体。"宏盛"品牌,在中宏控股看来,代表着中国建筑业的高水准建筑公司。

然而,宏盛建设并非招股书中所形容的这般,而是深陷诉讼纠纷与行政处罚中。

乐居财经获悉,福建宏盛建设集团有限公司的自身风险有271起,其中裁判文书185起,诉讼案件主要涉及施工合同纠纷、买卖合同纠纷、建筑设备纠纷等。而在2020年不足半年内,就已经有不低于20起诉讼。并且因未按时履行法律义务曾被法院3次列为被执行人。

因未取得许可证进行施工、噪声污染、运输建筑材料对公路产生环境污染、夜间施工等问题遭到20次行政处罚,以及2次非行政处罚。

这些营运风险正在对宏盛建设或者说中宏控股的成本造成冲击。

根据企查查数据统计,从2018年至2020年4月,宏盛建设共遭遇了14次环保处罚,罚款合计261万,这对于年利润1200万元的中宏控股而言,也算是不小的数目。

"营运面临固有营运风险及职业危害因素,可能导致产生巨额成本、声誉受损及流失未来业务。"中宏控股在招股书也特别提到这一点,营运风险给业绩带来的不利影响,从之前已有预警。

一面是成本被不定风险"划拨",一面是融资渠道的局限,中宏控股的资金主要来自借款,于2020年3月31日,其银行借款为5000万元。

截至2019年底,中宏控股的手握现金2.57亿元,流动负债53.47亿元。在流动负债中,应付贸易款及应付票据41.36亿元,占比在七成以上。

从此应付类的账龄来看,一年以内的约29.16亿元,现金及现金等价物难覆盖,尚存有近27亿元的资金缺口。

重要提示:本文仅代表作者个人观点,并不代表乐居财经立场。 本文著作权,归乐居财经所有。未经允许,任何单位或个人不得在任何公开传播平台上使用本文内容;经允许进行转载或引用时,请注明来源。联系请发邮件至ljcj@leju.com,或点击【联系客服】