九家定制家居瓜分400亿蛋糕 尚品索菲亚竞争焦灼好莱客垫底

撰稿 | 柴乔杉

出品 | 乐居财经·家居

2019年上市九大定制家居品牌发布年度财报,九家定制上市企业总营收逼近400亿元大关,达到395.22亿元,净利润增长至47.88亿元。营收与净利润的平均增速分别为16.73%和16.44%相比去年的18%的增长速度再次小幅放缓。

几家欢喜几家愁。除了志邦家居与我乐家居营收、净利润双双加速增长,其他七家企业都有不同程度的降温。九家企业在营收利润增速、毛利率、研发投入等方面的排名也发生了微妙的变化。不过,企业中依旧存在诸多亮点。

在整体上游行业降温,定制增速放缓的如今,梳理九家企业的业绩表现和创新调整,会展现出怎样的市场趋势,为我们带来哪些启示?

索菲亚、尚品宅配营收差距缩小至4亿 好莱客净利润首次负增长

定制行业在2019年营收普遍实现增长,平均增速超过16%。尽管明显高于家居行业整体增速,但受宏观经济、房地产调控及自身发展周期影响,增速趋缓仍在延续。

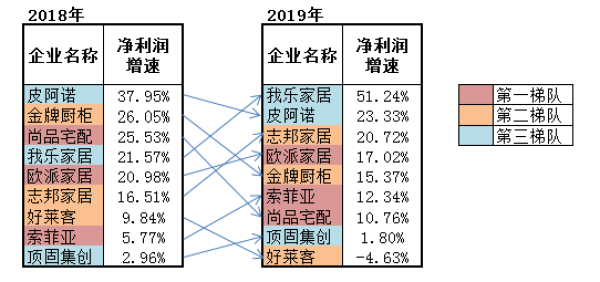

根据企业营收规模,九家上市企业分成了三个梯队,2019年相比之前,企业间的总体排名保持稳定,没有明显变化。不过,同一梯队间的部分企业营收差距正在缩小。

来源:定制家居企业年报数据

来源:定制家居企业年报数据

第一梯队中,尽管欧派家居营收、净利润增速双降,但依靠渠道优势依旧保持领先,以135.3亿营收成为定制家居唯一突破百亿规模的企业。索菲亚与尚品宅配的营收差距在逐渐缩小,2019年尚品宅配总营收逐步逼近索菲亚,仅相差4亿元,但在净利润方面,索菲亚依旧保持优势,2019年索菲亚录得10.77亿元的净利润为尚品宅配的两倍。

为了应对行业放缓的大市场趋势,两家企业纷纷做出了布局调整。

索菲亚已将品牌战略升级为:柜类定制专家。报告期内,公司正式停止了地板业务,并重新聚焦拥有高毛利率的企业核心衣柜产品,同时大宗业务明显提速。

尚品宅配则在2019年继续布局产品设计及线上渠道营销优势。2019年,伴随当下火热的国潮风,尚品宅配与故宫宫廷文化合作推出了新中式系列“锦绣东方”,并推出了四套定位新中产群体的系列新品。设计优势之外,尚品宅配与腾讯、阿里两大平台合作,构建营销渠道网络,成为了行业中较早打造家居达人IP及MCN机构的企业。

多平台的营销布局正在为定制家居企业带来新的流量势能,短视频与直播红利的获取能力也将影响未来企业的销售增式。数据显示,2019年尚品宅配通过短视频平台就收获了超4000万新增粉丝。不过,大规模的营销渠道建设流量效果增加的同时,也一定程度暂时降低了尚品宅配利润增速。

第二梯队中,志邦家居与金牌厨柜营收加速增长,增速均超过20%。相比之下,好莱客2019年增速不足,仅为4.24%。

好莱客在2019年4月投资7247万元与互联网家装平台齐屹科技交叉持股,希望帮助其收获流量增长,同时加速布局整装。不过,从年报业绩来看,平台优势尚未充分发挥。好莱客营收增速下滑至4.34%,为九家企业最低,而净利润也首次回落,同比下降了4.63%。

来源:各定制家居企业年报

来源:各定制家居企业年报

第三梯队业绩较为亮眼。我乐家居营收、净利润均提速增长,净利润51.24%的同比上升成为行业最高。皮阿诺37.95%的营收增速排名九家企业之首,净利润也维持在23.33%的高增速。顶固集创实现营收提速,增至9.30亿元。

来源:各定制家居企业年报

来源:各定制家居企业年报

对比过去两年的营收及净利润增速可以看出,位于二三梯队的企业仍在高速扩张发展阶段,而第一梯队企业增长势能放缓,需要继续通过渠道下沉、布局线上及工程渠道,以及向整装及大家居等方向寻找营收新增长动力。

大宗业务营收占比近20% 工程、零售双驱动成行业主流

定制家居企业一直以来以经销商为销售主要渠道,不过,分析2019年各企业报告发现,定制企业在营收渠道上正在向多元化发展。企业纷纷加快了与上游房地产头部企业的合作,开发工程渠道。2019年,定制企业的大宗业务占比提升,营收增幅明显,平均增速接近翻倍,增速最慢的欧派家居2019年同比上升也超过了50%。

来源:企业年报整理

来源:企业年报整理

报告期内,定制企业集体转向寻求工程渠道扩张源自于精装房市场的进一步渗透。而由于全装修对橱柜的影响大于衣柜,因此,橱柜占比较高的定制企业如皮阿诺、金牌厨柜、志邦家居的大宗业务布局更早,其营收占比已普遍超过20%。尤其是皮阿诺,大宗业务营收占比已经高达43.7%,报告期内,皮阿诺与保利地产、鲁能、阳光壹佰、奥园等地产商展开合作,实现工程渠道营收110%的同比增长。

相比之下,以衣柜为主的企业,包括索菲亚和好莱客开始加速与地产商大宗业务合作的追赶,目前两企业占比分别达到12.23%和0.52%。

尽管大宗业务高速增长,但工程渠道毛利率普遍处于低位,维持在20%上下。企业面临着来自订单生产和物流成本的压力。于是,伴随大宗业务增长,定制企业在2019年纷纷加快投建生产基地并扩大规模化生产以缓解压力。未来,提升规模效应和通过全国性生产基地布局降低物流成本成为了企业在未来进一步提升工程渠道的营收利润率的方向。

来源:各定制家居企业年报

来源:各定制家居企业年报

2019年,金牌厨柜募集3.9亿资金用于兴建厂房,用来实现包括增加13万套工程厨柜在内的产能提升和柔性化生产。皮阿诺在兰考的生产基地实现投产,在天津静海的生产基地也完成了生产线改造,增加产能的同时,兰考基地投产也推动了对中部地区的物流布局。

在企业实现了产能保障并获得较高的毛利率后,定制企业的大宗渠道有望进一步加速。皮亚诺就在年报中公布了做大做强工程业务的“小目标”:每年培育3-4个亿元以上核心大客户,未来五年培养2个以上10亿级别战略大客户。

相比快速扩张的工程渠道,直营门店毛利率更高,且利于企业直接接触市场消费动态及趋势变化。

我乐家居就在报告期内加强了其直营城市门店的布局。我乐家居在重点四个直营城市进行布局,2019年直营店实现营收提速,其毛利率优势也分别带动企业整体毛利率和利润的提升。我乐家居在2019年实现主营业务毛利率43.83%,为9家上市企业中最高值,同比上升了6.43个百分点。

我乐家居表示,“公司对于直营业务的定位是以直营为契入点与顾客零距离,同时积极打造学习标杆,为公司培养和输出优秀的销售管理人才,并将成功的经验复制于经销商的终端店面管理。”

有分析人士指出,尽管工程渠道发展快且有望成为定制企业业绩的新动能,但精装房市场之外,大量存量房及旧房改造升级需求的市场更加广大,线下门店升级依旧是企业获取流量的核心渠道。工程渠道与零售渠道的双轮驱动有望成为定制行业未来增长新模式。

金牌、顶固集创营收加速增长 大家居狂热后差异化转型成突破口?

大而全的大家居发展战略是定制企业在内的整体家居市场热点趋势。不过,在定制企业向大家居转型的过程中,品牌同质化问题逐渐显露。从长期来看,企业专注核心优势产品及业态,形成差异化,仍是企业竞争力的关键。差异化除了产品本身的品质不同,还包括定位设计差异化和战略打法的差异化,这些方面也成为了位于二三梯队企业的重要突破点。

皮阿诺在定制产品中,将收纳功能作为产品差异化的核心,在2018和2019年提出“九重收纳”概念并升级超级收纳产品至2.0版本。在品牌宣传和营销等层面,企业与其差异化定位布局保持一致,相继推出了《中国定制家居收纳指数白皮书》并宣布成立“全球超级收纳研究院”。

得益于差异化的完整布局,皮阿诺尽管营收规模仍位于第三梯队,但2019年其营收增速及净利润增速保持高位(分别为32.53%和23.33%),分列九大企业的第一和第二位。

金牌厨柜与顶固集创则重点把智能家居作为竞争优势发力。

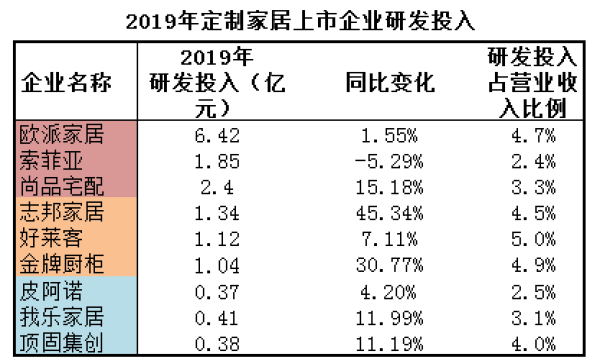

顶固集创以安全门锁为入口正在进行家居的智能化推进。为扩大智能家居在定制企业中的竞争优势,报告期内,顶固集创加大了研发力度并完成了投资并购。

数据显示,企业的研发投入在2019年增加11.19%至0.38亿元。数量上看,仅2019年,顶固集创就获得新授权专利133项。同时,公司于2018年底投资5000万元入股国内智能门锁龙头凯迪仕,2019年,企业投资加码,拟直接收购凯迪仕全部剩余股权,实现对凯迪仕的全资控股。

来源:各定制家居企业年报

来源:各定制家居企业年报

金牌厨柜在智能化家居方面也取得较大进展。实现了“互联互通、语音交互、远程操作”的全面智能生态系统的构建。

金牌厨柜在2019年加大了研发投入,同比增长30.77%至1.04亿元,并于2019年获得授权专利79项。其中, IOT物联网平台的搭建使厨电、灯光照明、卫浴、窗帘等产品实现了互联互通。企业也将在门店渠道进行智能化改造,以适应其智能化方案的推广销售。

在家居行业整体降温与疫情影响的2020年,定制家居企业依然领先行业增长。渠道多元化、产品差异化,聚焦企业核心优势业务,有望成为定制家居企业未来新一波增长的转型方向。

重要提示:本文仅代表作者个人观点,并不代表乐居财经立场。 本文著作权,归乐居财经所有。未经允许,任何单位或个人不得在任何公开传播平台上使用本文内容;经允许进行转载或引用时,请注明来源。联系请发邮件至ljcj@leju.com,或点击【联系客服】